A digitális pénzügyi forradalom eredményeként a bankoknak előbb-utóbb dönteniük kell, milyen üzleti stratégiával vesznek részt a digitális paradigmaváltásban. Ha kicsit körülnézünk nemzetközi szinten, akkor láthatjuk, hogy merre tart a digitális bankolás.

Mit várunk a digitális bankolástól?

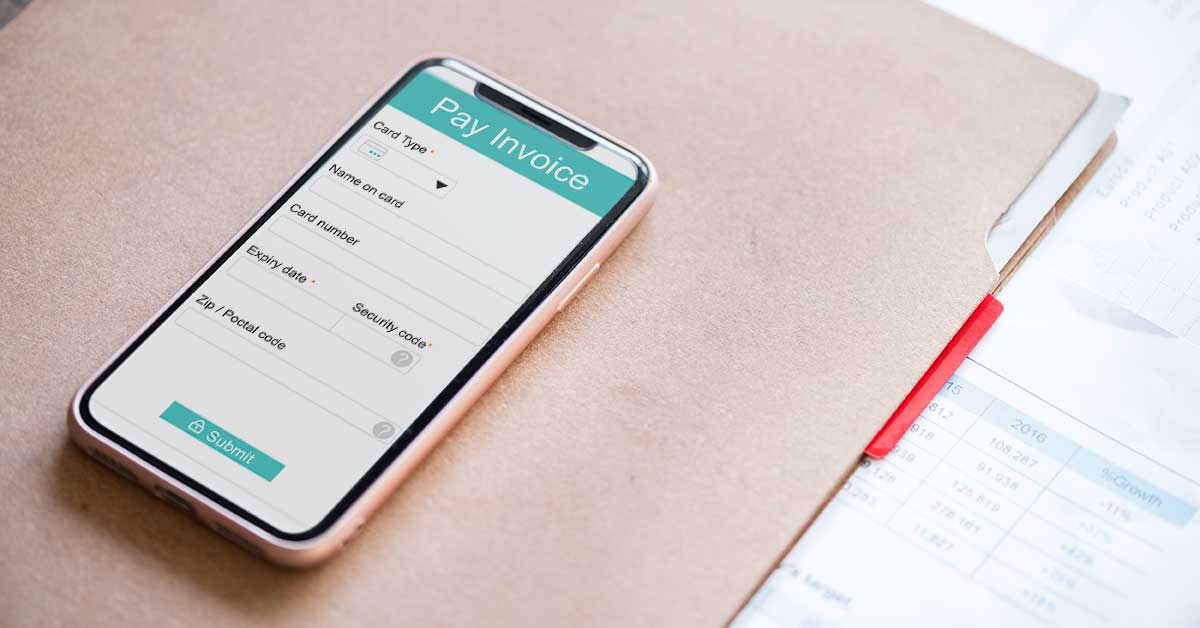

A digitális bankolás esetében az egyik legfontosabb változás az ügyfélközpontú szolgáltatásfejlesztés, éppen úgy, ahogy azt az e-kereskedelmi szolgáltatóknál megszokhattuk. Ez vezethet majd odáig, hogy miután egy biometrikus azonosítást követően bejelentkezem a mobilbankomba:

- P2P (személyközi) hitelt kaphatok (Ratesetter);

- devizát utalhatok kedvező áron egy barátomnak (Transferwise);

- feltölthetem az e-pénztárcámat;

- befizethetek az Alibaba által kezelt befektetési alapomba.

A jövő bankja tehát egy olyan hely lesz, ahol nemcsak a pénzünket tartjuk, hanem egyéb értékeket is elhelyezhetünk ott. Akár olyan dolgokat is, mint például az orvosi nyilvántartásainkat vagy a biometrikus adatainkat. És fontos állítás a külföldi szakértők részéről, hogy tapasztalatok alapján Nagy-Britannia legkedveltebb bankjai bizony már nem rendelkeznek bankfiókkal, hanem valódi digitális bankok, mint a Smile internet bank és a First Direct.

Az új bankoknak tehát nem bankfiókokra van szükségük, hanem kifejezetten erős internetes jelenlétre, mobil bankolásra és közösségi médiára.

A digitális bankolás már velünk van

Vannak már olyan bankok, amelyek elkezdtek “white label” szolgáltatást is nyújtani, azaz a fintech cégek bankon keresztül nyújtják szolgáltatásaikat. Ilyen termék lehet a jövőben akár egy új típusú Payment Gateway megoldás, egy internet payment szolgáltatás vagy egy nemzetközi devizaátutalás is. A HSBC is a digitális bankolás útjára lépett. A bank több mint 200 országban képes egyik pillanatról a másikra új termékeket és szolgáltatásokat bevezetni ügyfeleinek. Ez a komponens alapú megközelítés lehetővé teszi a terjeszkedést új bankfiókok telepítése nélkül.

A spanyol BBVA szintén az elsők között volt, amikor 2008-ban elindította a Tú Cuentas (Te számítasz!) szolgáltatását. Ez egy egyénre szabható PFM (Personal Finance Management – személyes pénzügyi menedzsment) megoldás. A PFM röviden olyan pénzügyi tervező applikáció, amivel:

- a felhasználói szokásaink alapján kapunk ajánlatokat;

- aggregálja az összes pénzügyi számlánkat;

- és widgetek segítségével különböző pénzügyi megoldásokat is nyújt.

A BBVA a mai napig működik innovációs központjában, Madridban. Más bankok nem hajlandóak a tettek mezejére lépni, ezzel is lehetőséget teremtve az olyan cégek számára, mint a PayPal, a Zopa, a SmartPig, vagy a Wonga.

A jövő bankja

Olyan bankra is van már példa, amely egyaránt kezel hagyományos és virtuális pénzt, ez a Németországban működő FIDOR, amelyet 2009-ben alapítottak. A FIDOR a World of Warcraft és a Diablo online játékokban felhasználható tokeneket váltja át valódi pénzzé. A FIDOR továbbá felajánl közösségi finanszírozási megoldásokat is, méghozzá olyan fintech partnereken keresztül, mint a Smava. Emellett mobiltárca szolgáltatása is van a Hyperwallettel együttműködésben.

A gamification is megjelenik pénzügyi szolgáltatásainak sorában, méghozzá olyan módon, hogy a Facebook Connecten bejelentkező ügyfeleik tőzsdei befektetéseket indíthatnak a partner oldalukon (brokertain.fidor.de). Ezen túl minél több like-ot kap a FIDOR Facebook oldala, annál magasabb kamatokat fizet ügyfeleinek. Talán ebből is következik, hogy a bank 100 000 eurót fizetett ezekre a marketing megoldásokra, amivel 75 000 ügyfelet szerzett, ami azt jelenti, hogy a nap végén egy ügyfél akvizíciója 1,33 euróba került. Ezt hívják úgy, hogy megtérülő befektetés.

A digitális bankolás tehát nem a jövőbe vetett hit kérdése, hanem a bankok túlélésének záloga. Azok az inkumbens szereplők, amelyek ezt felismerik és a változás útjára lépnek, sokkal esélyesebben lesznek sikeresek a pénzügyi piacon. Akik nem hajlandóak átalakítani vállalati kultúrájukat, és kidolgozni digitális stratégiáikat, azok nehézségekkel teli évekre számíthatnak.

Az anekdota szerint, amikor John F. Kennedy ellátogatott a NASA-hoz, a folyosón megkérdezte az épp ott takarító alkalmazottat, hogy mi a feladata a cégnél. Mire ő büszkén kihúzta magát, és azt felelte: Hogyhogy mi a feladatom, Elnök Úr? Hát embert juttatni a Holdra!

Ehhez hasonlóan szükséges, hogy a digitális transzformáció misszióját minden banki területen dolgozó a magáénak érezze, és azt ne különálló osztályokként, szigetszerű működéssel igyekezzenek kialakítani.

A Számlázz.hu már bebizonyította az autokassza szolgáltatás bevezetésekor, hogy az innovációra nyitott bankok ügyfelei számára képes és szívesen nyújt fintech megoldásokat. Ezért továbbra is azon dolgozunk, hogy a jövőben bővüljön az együttműködő digitális bankok köre.